円高、原油安といい感じに相場の荒れが継続していますね。非常に興味深い状況です。トレンド次第では、非常にウハウハな展開になりそうですね!

こんにちは、海外太郎です。

今回は確定申告シリーズその2をお送りします。

海外FXの損益は、確定申告では国内FXと異なる扱いになりますので、注意が必要です。

その注意すべき点をいくつかまとめてみます。

因みに前回は、MT4から年間取引報告書を取得する手順をご紹介しました。

【2017年確定申告その1】海外FX確定申告に向けて年間取引レポートを取得しよう

海外FXの損益は総合課税

国内FXの損益は申告分離課税になりますが、海外FXは金融商品取引法規定外ですので、海外FXの損益は雑所得とみなされ、総合課税となります。下記に国税庁の見解を引用しますね。

(注)1 平成23年12月31日以前に行われた店頭取引の場合の課税関係は次のとおりです。

イ 差金決済による差益が生じた場合

一般的には、雑所得として総合課税の対象となりますので、課税総所得金額に応じた税率(超過累進税率)で課税されます。ロ 差金決済による差損が生じた場合

上記イのとおり、一般的には雑所得とされることから、雑所得の範囲内での損益の通算は可能ですが、他の各種所得の金額との損益通算はできません。なお、取引所取引に係る「先物取引に係る雑所得等」の金額との損益の通算もできません。(注)2 平成24年1月1日以後に行う店頭取引であっても、金融商品取引法に規定する店頭デリバティブ取引に該当しない取引は、申告分離課税ではなく、注1の取扱いとなります。

引用元:No.1521?外国為替証拠金取引(FX)の課税関係|所得税|国税庁

税率は累進税率

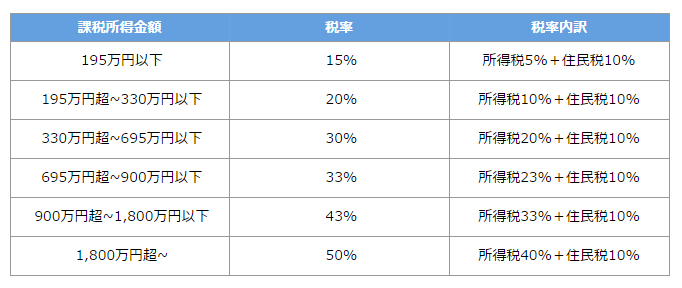

総合課税となるため、海外FXの損益には下図のように累進税率が適用されます。

損益通算と損失繰り越しに注意

海外FXの損益は複数年にわたって損益通算をすることができません。例えば、「2014年は損失が出たけど、2015年は利益が出た」という場合で、両方を合算することができないわけです。

ただし、同じ雑所得同士なら損益通算をすることができます。雑所得の例としては次のようなものがあります。

- 年金収入

- アフィリエイト収入、ネットオークションの売上

- 印税収入、原稿料、講演料

- 非営業用貸金からの利子

また、海外FXの確定申告では損失の繰り越し控除は認められていません。

おわりに

以上、海外FXの確定申告について3つのポイントをまとめてみました。

ルールを守って、楽しく海外FXで資産運用をしましょう!

おススメ海外FX会社とキャンペーン情報

【日本人顧客満足度No.1!】XMの新規口座開設で「お米(コシヒカリ)」か「お肉(国産牛すき焼きセット)」がもらえます!

海外FX入出金No1を誇るBigBoss 新規口座開設ボーナスが18,000円に増額+「お米(コシヒカリ)」か「お肉(国産牛すき焼きセット)」がもらえます!