海外FX取引で利益を上げた場合でも、確定申告が必要です。

今年の確定申告期間は2020年2月17日(月)から3月16日(月)までとなっています。FXトレーダーの皆さん、準備はそろそろ始めていますか?

この時期になると、当サイトにも「海外FXの確定申告について教えてください」といったお問い合わせが増えてきます。

そこで、今回は海外FXの確定申告のポイントを改めておさらいしたいと思います。これから海外FXを始められる方にとっても、重要なトピックですので、是非最後までご覧ください。

そもそも確定申告って?

確定申告とは、毎年1月1日から12月31日までの間に発生したすべての所得を計算して、源泉徴収や予定納税で納めた税金の過不足精算をする手続きのことです。

海外FXで確定申告が必要となる基準は?

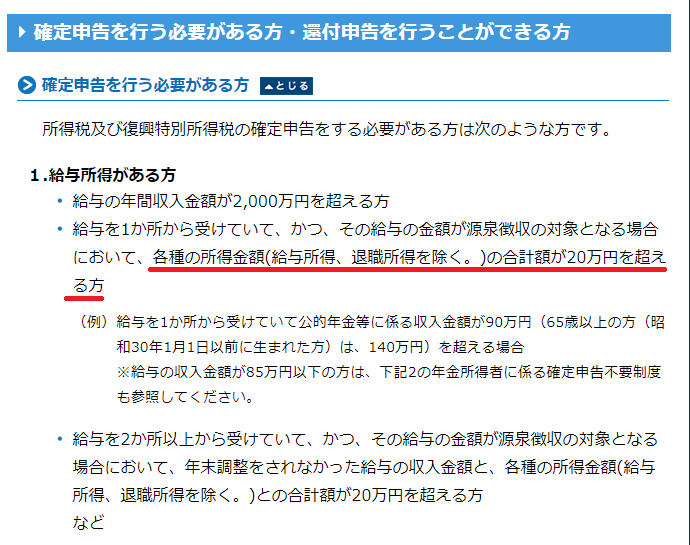

確定申告が必要となる基準は、会社勤めをしているかしていないかで変わります。

会社勤めをしている人

会社で仕事をして給与をもらっている人では、給与所得を除いて年間に20万円以上の所得がある場合、確定申告の対象となります。

給与以外の収入源が海外FX取引だけの場合、海外FXの所得が20万円を超えたら確定申告が必要となるわけですね。

会社勤めをしていない人

専業主婦や学生など、会社から給与をもらっていない人では、年間に38万円以上の所得がある場合、確定申告の対象となります。

収入源が海外FX取引だけの場合、海外FXの所得が38万円以上だったら確定申告をしなくてはなりません。

海外FXの所得計算方法

ここでポイントとなるのは、課税対象は利益ではなく所得ということです。年間損益から必要経費を差し引いた金額が海外FXの所得となります。つまり、

海外FX取引で得た年間損益 - 海外FXに関する必要経費 = 海外FXの所得

という式で計算される金額が20万円以上もしくは38万円以上になった場合、確定申告をする必要が出てきます。

海外FXの年間損益

1年間のFX取引の損益を確認するには、取引レポートをお使いの取引ツールから取得してください。

MT4での取引レポート取得手順については以下のページをご覧ください。

そして、cTraderでの取引レポートsy崇徳手順はこちらです。

海外FXの必要経費

所得を計算するのに必要となるもう一つの要素が必要経費です。これは、海外FX取引をする際にかかった費用になります。経費として計上できるものとしては以下のようなものが挙げられます。

・FX関連の雑誌や書籍

・FX取引セミナー費用(交通費含め)

・自動売買ソフト

・PCやスマホの購入費用

・サーバー費用

これらを必要経費として認めてもらうには領収書が要求される可能性が高いので、FX関連の領収書は保管しておきましょう。そして、PCやスマホについては、購入代金をFX取引に使っている割合で割り引く必要があるかと思われます。

海外FXの所得税はどう決まる?

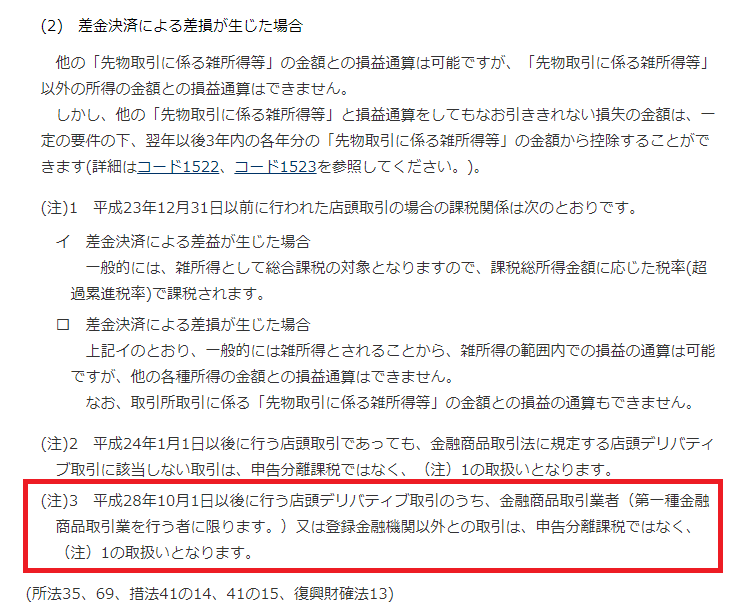

海外FXの所得の区分

国税庁の取り決めでは、海外FXの所得は雑所得として扱われ、総合課税が適用されます。

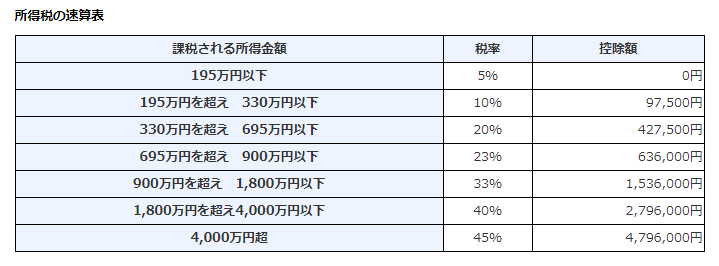

総合課税の場合、給与所得と同じように、所得額が大きくなるにしたがって課税率が大きくなる累進課税となります。2020年2月現在の所得と税率の対応表は以下の通りです。

海外FXの所得額によって、税率が変わるということにご注意ください。また、申告分離課税ではないため、損益を翌年に繰り越すことはできないことも覚えておいてください。

課税対象となるポジション

確定申告においては、決済を行って損益が確定したポジションが課税対象となります。保有中で含み損益が発生している状態のポジションは課税対象外です。

節税のテクニックとして、課税対象期間(1/1~12/31)が切り替わってからポジション決済するというのも可能です。

おわりに

以上、ここまで海外FXの確定申告についてまとめてきました。

確定申告期間が近づいていますので、早めの準備をしましょうね。面倒くさがって申告をしないと、重い罰則が科されますので忘れずに!

確定申告で負担が増える分、海外FXお役立ちガイドのキャンペーンを活用して、お得にFX取引をお楽しみください。

↓ブログランキングに参加してます↓

★応援クリックお願いします★

おススメ海外FX会社とキャンペーン情報

【日本人顧客満足度No.1!】XMの新規口座開設で「お米(コシヒカリ)」か「お肉(国産牛すき焼きセット)」がもらえます!

海外FX入出金No1を誇るBigBoss

新規口座開設ボーナスが18,000円に増額+「お米(コシヒカリ)」か「お肉(国産牛すき焼きセット)」がもらえます!