資産運用が身近なものになりつつある昨今、FXを始めようとする方は以前にも増して増えています。一方、初心者が最初に悩んでしまうのが海外FXと国内FXの違いについてです。

・具体的に何が違うのか

・日本語は通じるのか

・税金面はどうすればいいのか

・海外FXはリスクがあるのではないか

こんな疑問が大変多くなっており、「とりあえず国内FXでいいか」と曖昧なまま口座を開設した結果、適切な運用ができないということも珍しくありません。そこで今回は、国内と海外FXの違いを分かりやすく解説していくので、両者の違いを理解して少しでも有利になる口座を選んでいきましょう。

国内FXとは

金融庁から営業許可を受けて日系企業が運営、サービス提供しているFX事業を国内FXと分類します。

当然日本の法規制や税制を遵守していて、FX会社が独自開発した取引アプリや同社内で株式や仮想通貨事業も同時展開していることもあります。

また、取引量に応じた景品キャンペーンやキャッシュバックシステムを採用している会社も比較的多く、トレード以外の分野でも他社と差別化を図っている傾向があります。

海外FXとは

海外FXは基本的に金融庁ではなく海外ライセンスを取得して日本に進出していて、日本の法規制に基づいた運営はしていません。

また、基本的に出金手続き等は英語表記になっていることが多く、殆どの場合独自の取引ツールではなくMT4等の既存ツールにアカウント情報を使ってトレードします。

一方、海外FXの主要な業者の殆どは日本語に対応していたりと、日本人需要に合わせたサービスを提供しており、入金額に応じてトレード資金として利用できるボーナスキャンペーンを実施しているところも多いです。

国内FXと海外FXの大きな違いは?

それぞれの簡単な概要が分かったところで、ここからは大きな違いについて見ていきましょう。実際のところ両者には明確な違いが存在していて、それらを理解することで有利に資産を運用することができるようになります。

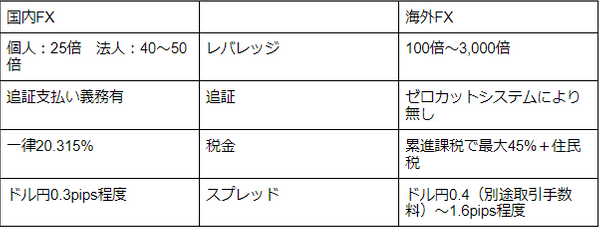

レバレッジ

レバレッジは和訳すると「てこの力」であり、小さな原動力で大きな物を動かすことを指しています。つまりFXにおいてのレバレッジは、証拠金を担保にFX会社の規定している倍率分の通貨が取引できるということ。

具体的には、レバレッジのない現物取引では同額が必要になるところ、国内の最大になる25倍レバレッジを利用すれば40万円で10万ドル(約1,000万円)の取引ができるようになるのです。

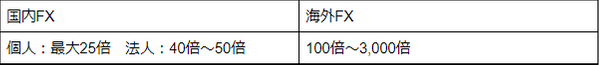

実際のところ国内と海外の明確な違いはこのレバレッジ水準にあるといっても過言ではなく、レバレッジ規制が定められている日本では最大でも25倍、法人口座で40倍~50倍が限度です。

一方、日本の法規制に縛られない海外FXであれば100倍~1,000倍、最大で3,000倍といった大きなレバレッジで取引が可能になります。したがって、少額資金から始めたい人は国内よりも海外FXの方がマッチしていて、レバレッジを活かして資金を効率良く増やすこともできるのです。

レバレッジ規制による両者の違い

追加保証金(追証)とゼロカットシステム

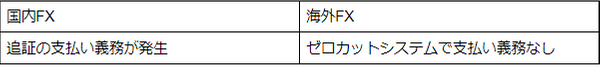

FXトレードには投入している証拠金に応じた証拠金維持率が設定されていますが、殆どの国内FXではこれが100%を割り込んだ段階で追加の証拠金を入金しなくてはいけません。

また、サプライズが起こって相場が瞬間的に暴騰・暴落した場合、強制ロスカットが間に合わずに発生した証拠金以上のマイナス分をFX会社に支払う義務も発生してしまいます。一方、海外FXはこの追証の概念がなく、証拠金以上の損失が発生してもFX会社が補償するゼロカットシステムを採用しています。

例えば一瞬で数百pipsの暴騰が起きて証拠金以上のマイナスが50pips分発生した場合、国内ではこの分の支払いを求められますが、海外であればその必要はなく、後から入金した分を差し引かれる心配もありませんので、特に初心者にとってはとても有難いシステムですね。

維持率を下回った、あるいは証拠金以上の損失が発生した場合

国内FXと海外FXの細かな違いは?

ここまでは国内と海外FXの大きな違いについて解説してきました。一方、両者には更に細かい違いもあり、効果的に資産を運用していくためにはそれらについても押さえておく必要があります。

税金と課税区分

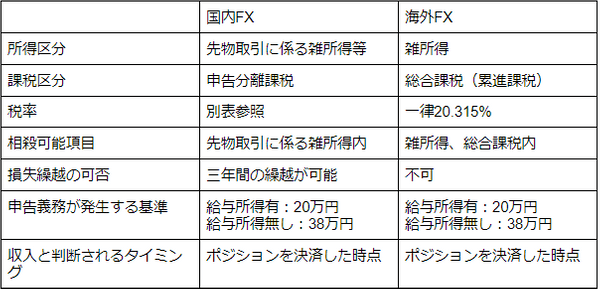

FXで順調に資金を増やせている人が気になるのが税金の違いについてですが、もちろんこの点に関しても国内と海外で違いがあります。国内FXでは確定申告の際、「先物取引に係る雑所得等」で申告する必要があり、課税区分は「申告分離課税」が適用されます。

したがって、総合課税とは違い他の所得と一まとめにはされず、同じ所得区分からしか相殺できません。また、税率はどれだけ儲けをだしても一律20.315%(住民税と復興特別所得税含む)で、取引をしていなくても確定申告をすれば3年間に限り損失を繰り越して利益に対して相殺することができます。

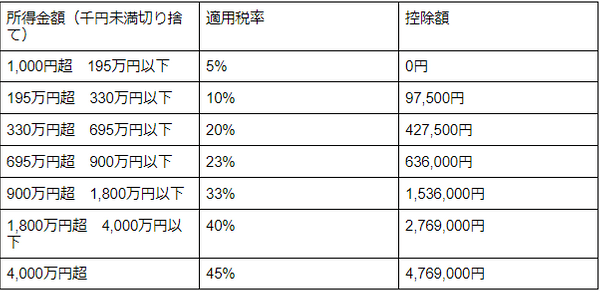

一方、海外FXでの所得区分は副業や家賃収入等と同じ「雑所得」になり、所得が上がれば上がるほど税率が上がる「累進課税」が適用されます。

加えて海外FXでは損失の繰り越しはできず、所得税とは別に10%の住民税が発生する点に注意しましょう。そして両者は「ポジションを決済した段階で課税対象」になるので、例えば100万円分の含み益を抱えていても決済しない限り申告する必要はありません。

また、「サラリーマン等の給与を得ている人は20万円以上、専業トレーダーの場合は38万円を超えた段階」で申告義務が発生する点も共通です。このことから総合的に判断すると、税金面では国内FXの方が有利といえるでしょう。

税制一覧

海外FXの税率詳細(所得金額×税率-控除額=所得税額)

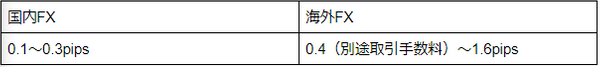

スプレッド

国内と海外FXではスプレッドにも違いがあり、特にスキャルピング等の利幅が小さいトレードでは注意しなくてはいけません。メジャー通貨であるドル円の平均値は国内FXで0.1~0.3pips程度と低水準ですが、海外FXでは0.4~1.6pipsと幅広く設定されています。

一方、海外FXで低スプレッドを実施している会社の多くはトレード毎にロット数に応じた取引手数料を徴収していることが多く、トータルで考えれば下限の平均は0.8pips程度に上がってしまうことが多くなっています。

平均的なドル円スプレッドの違い

国内FXと海外FXの違いを比較する

ここまで解説した情報をまとめると以下の通りになります。

それぞれにメリットとデメリットがある印象ですが、初心者が安全にトレードするには海外FXの以下のメリットがマッチしているでしょう。

①入金額10%等のボーナスがあるため少額でもトレードできる

②ゼロカットシステムで追証がなく比較的プレッシャーが少ない環境

③レバレッジをかけて大きく利益をだすこともできる一方、低ロットで安全運用もできる

また海外FXでは少額からボーナスが入り、すぐにでもトレードを開始できます。まずはトレーニングとして海外FXを始めてみてから国内FXか海外FXかを決めても良いでしょう。

海外FXお役立ちガイドでは豊富なキャンペーンを実施しています。

おススメ海外FX会社とキャンペーン情報

【日本人顧客満足度No.1!】XMの新規口座開設で「お米(コシヒカリ)」か「お肉(国産牛すき焼きセット)」がもらえます!

海外FX入出金No1を誇るBigBoss 新規口座開設ボーナスが18,000円に増額+「お米(コシヒカリ)」か「お肉(国産牛すき焼きセット)」がもらえます!